Los aspectos más básicos de los impuestos

empresaria de pie sosteniendo una carpeta

Para reducir potencialmente tus impuestos sobre la renta, inscríbete en tu plan de jubilación o aporta más dinero al plan hoy.

Iniciar sesión

Impuestos. A nadie le gustan, pero casi todos los pagan de alguna manera.

Los impuestos pagan programas importantes como los siguientes:

- Seguro Social

- Medicare y Medicaid

- Defensa nacional

- Servicios de policía, bomberos y emergencias médicas

- Construcción y mantenimiento de carreteras

- Educación pública

- Parques federales, estatales y locales

Para ayudarte a comprender cómo los impuestos que pagas pueden afectar tus ingresos, analicemos los tipos de impuestos que la mayoría de las personas suelen pagar.

Cuatro tipos comunes de impuestos

1. Impuestos sobre la nómina

Tu empleador retiene determinados impuestos de tu sueldo y los paga directamente al gobierno por ti. Eso incluye impuestos sobre la renta, para el desempleo estatal y federal, y de la Ley Federal de Contribuciones al Seguro (FICA). La FICA es el mayor impuesto sobre la nómina y se destina al financiamiento del Seguro Social y Medicare.

2. Impuestos sobre las ventas

Cuando compras un producto o servicio, generalmente pagas un impuesto sobre las ventas, según el estado donde vivas.1 Los impuestos sobre las ventas pueden cobrarse tanto a nivel estatal como local. Tú pagas el impuesto cuando haces una compra y el vendedor minorista lo envía a los gobiernos a los que les debes. Muchos estados eximen a la mayoría de los tipos de alimentos de los impuestos sobre las ventas. Si compras un producto o servicio en línea, el hecho de que el comerciante cobre impuestos sobre las ventas depende de las leyes estatales y locales.

3. Impuesto a la propiedad

Si eres propietario de una casa, probablemente tengas que pagar impuestos a la propiedad en función de su valor y ubicación. Los estados establecen pautas sobre cómo los gobiernos locales pueden aplicar estos impuestos, que a menudo se pagan a ciudades, condados, distritos escolares y distritos encargados del abastecimiento de agua y de los servicios cloacales. También es posible que pagues un impuesto anual a la propiedad de tu automóvil, que tu estado puede usar para pagar servicios públicos como bibliotecas y departamentos de bomberos.

4. Impuesto sobre la renta

El gobierno federal, así como la mayoría de los gobiernos estatales y algunos gobiernos locales cobran impuestos sobre la renta.

2 Es posible que se te apliquen impuestos sobre la renta, como los siguientes:

- Salarios, sueldos, bonificaciones y propinas de un trabajo

- Ingresos empresariales o por trabajo autónomo

- Interés, dividendos y ganancias de capital de inversiones

- Dinero extraído de cuentas de jubilación tradicionales

- Pensión alimenticia

- Beneficios por desempleo

- Seguro Social (si tus ingresos superan determinados límites)

Cómo funcionan las categorías fiscales

El sistema de impuestos sobre la renta de los Estados Unidos es complejo, con normas y políticas que a menudo cambian a medida que cambia el control político en Washington, D.C.

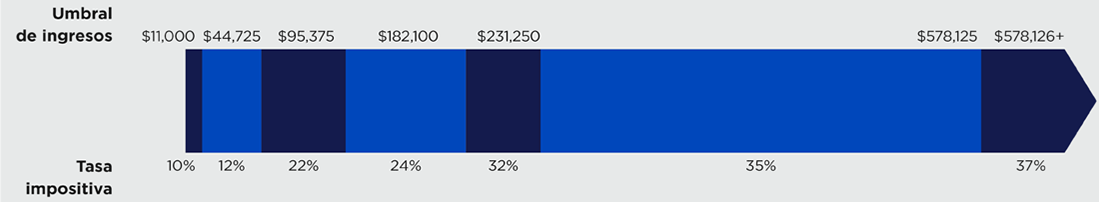

Un aspecto que generalmente permanece igual es que tus ingresos se gravan “de manera progresiva”. Eso significa que a medida que tus ingresos alcanzan categorías fiscales más altas, tu tasa impositiva también aumenta. Las tasas impositivas federales se dividen en siete categorías según tu estado de declaración de impuestos. Hay cinco opciones de estado de declaración de impuestos, según tu situación y si estás casado o soltero.

La categoría fiscal más alta en la que se ubican tus ingresos se conoce como tu tasa impositiva “marginal”. Sin embargo, no todos tus ingresos están sujetos a impuestos a la tasa más alta. Solo el dinero que ganas dentro de una categoría fiscal específica está sujeto a impuestos a esa tasa

Veamos con mayor detalle cómo funcionan los impuestos progresivos imaginando que eres soltero y ganas $40,000 al año en ingresos imponibles. Como se muestra en el siguiente cuadro, para el año fiscal 2023 pagarías el 10 % en impuestos sobre los primeros $11,000 de tus ingresos y el 12 % sobre los $29,000 restantes. Tu tasa impositiva marginal sería del 12 %, porque es la categoría fiscal más alta para tus ingresos.

Ten en cuenta que esta es una explicación básica del funcionamiento de los impuestos. No tiene en cuenta todas las opciones de estado de declaración de impuestos, deducciones impositivas, créditos o exenciones. Es posible que puedas aprovechar determinadas exenciones fiscales para ayudar a reducir tus ingresos imponibles de un año a otro.

Una manera de reducir potencialmente tu factura de impuestos es aportar al plan de jubilación patrocinado por tu empleador y aumentar tus contribuciones a medida que aumenta tu salario.

Para obtener más información sobre los conceptos de bienestar financiero y mejorar tu preparación para la jubilación a través de tu plan de jubilación, visita nuestro centro de recursos.

[1] Hay nueve estados que no tienen impuestos estatales sobre la renta: Alaska, Florida, Nevada, Nuevo Hampshire, Dakota del Sur, Tennessee, Texas, Washington y Wyoming. Sin embargo, los impuestos sobre las ventas, el combustible y a la propiedad de estos estados pueden ser más altos que en otros para compensar la falta de impuestos sobre la renta.

[2] Cuando presentas declaraciones de impuestos locales, estatales y federales, es posible que debas pagar impuestos adicionales si no pagaste lo suficiente o que recibas un reembolso si pagaste de más.